Im Rahmen des Bundesmodells und bei der Ermittlung des Grundsteuerwertes begegnen einem früher oder später die Begriffe Vervielfältiger und Liegenschaftszinssatz. Damit wird der Ertrag individuell – abhängig von Gebäudeart, Restnutzungsdauer und Grundstücksgröße – angepasst.

Berechnungsschema: Wo bin ich?

Bei der Berechnung im Rahmen des Ertragswertverfahrens kann man leicht den Überblick verlieren. Deshalb hier vorab noch einmal das Berechnungsschema für den Grundsteuerwert. Daraus ergibt sich, wann der Vervielfältiger eine Rolle spielt, nämlich bei der Ermittlung des sogenannten kapitalisierten Reinertrags:

|

jährlicher Rohertrag |

§ 254 BewG, Anlage 39 |

|

|

./. |

nicht umlagefähige Bewirtschaftungskosten |

§ 255 BewG, Anlage 40 |

|

= |

jährlicher Reinertrag |

§ 253 Abs. 1 BewG |

|

× |

Vervielfältiger |

§§ 253 Abs. 2, 256 BewG, Anlagen 37, 38 |

|

= |

kapitalisierter Reinertrag |

§§ 252, 253 BewG |

|

+ |

abgezinster Bodenwert |

§ 257 BewG, Anlage 41 |

|

= |

Grundsteuerwert |

§ 252 BewG |

Für die Ermittlung des Vervielfältigers benötigt man diese Werte:

- Restnutzungsdauer des Gebäudes

- Liegenschaftszinssatz

- Bodenrichtwert

Die Restnutzungsdauer ist der Unterschiedsbetrag zwischen der wirtschaftlichen Gesamtnutzungsdauer laut Anlage 38 zum BewG und dem Alter des Gebäudes am Bewertungsstichtag.

Was ist der Liegenschaftszinssatz?

Unter Liegenschaftszinssätzen sind Zinssätze zu verstehen, mit denen der Wert eines Grundstücks abhängig von der Grundstücksart durchschnittlich und marktüblich verzinst wird.

Für bebaute Grundstücke hat der Gesetzgeber diese Zinssätze in § 256 BewG verbindlich festgelegt. Die von örtlichen Gutachterausschüssen ermittelten und veröffentlichten Liegenschaftszinssätze dürfen damit nicht angesetzt werden.

|

Für die Gebäudeart |

gilt ein Liegenschaftszinssatz von |

|---|---|

|

Ein- und Zweifamilienhäuser |

2,5 % |

|

Wohnungseigentum |

3,0 % |

|

Mietwohngrundstücke mit bis zu sechs Wohnungen |

4,0 % |

|

Mietwohngrundstücke mit mehr als sechs Wohnungen |

4,5 % |

Achtung:

Diese Liegenschaftszinssätze gelten jedoch nur für Ein- und Zweifamilienhäuser, deren Bodenrichtwert unter 600 Euro/qm liegt, bzw. für Wohneigentum, dessen Bodenrichtwert unter 2.100 Euro/qm liegt.

Bei höheren Bodenrichtwerten verringert sich der Zinssatz

Liegen die Bodenrichtwerte bei 600 Euro/qm bzw. 2.100 Euro/qm und mehr, sieht das Gesetz eine Verringerung des Zinssatzes vor. Konkret: Für jede volle 100 Euro mehr an Bodenrichtwert sinkt der Zinssatz um 0,1 Prozentpunkte. Daraus ergeben sich dann folgende Werte:

|

Für ein Ein- und Zweifamilienhaus |

|

|---|---|

|

mit einem Bodenrichtwert |

gilt ein Liegenschaftszinssatz von |

|

unter 600 Euro/qm |

2,5 % |

|

ab 600 Euro/qm |

2,4 % |

|

ab 700 Euro/qm |

2,3 % |

|

ab 800 Euro/qm |

2,2 % |

|

ab 900 Euro/qm |

2,1 % |

|

ab 1.000 Euro/qm |

2,0 % |

|

ab 1.100 Euro/qm |

1,9 % |

|

ab 1.200 Euro/qm |

1,8 % |

|

ab 1.300 Euro/qm |

1,7 % |

|

ab 1.400 Euro/qm |

1,6 % |

|

ab 1.500 Euro/qm |

1,5 % |

|

Für Wohneigentum |

|

|---|---|

|

mit einem Bodenrichtwert |

gilt ein Liegenschaftszinssatz von |

|

unter 2.100 Euro/qm |

3,0 % |

|

ab 2.100 Euro/qm |

2,9 % |

|

ab 2.200 Euro/qm |

2,8 % |

|

ab 2.300 Euro/qm |

2,7 % |

|

ab 2.400 Euro/qm |

2,6 % |

|

ab 2.500 Euro/qm |

2,5 % |

|

ab 2.600 Euro/qm |

2,4 % |

|

ab 2.700 Euro/qm |

2,3 % |

|

ab 2.800 Euro/qm |

2,2 % |

|

ab 2.900 Euro/qm |

2,1 % |

|

ab 3.000 Euro/qm |

2,0 % |

Wichtig:

Bei Mietwohngrundstücken spielt der Bodenrichtwert für den Liegenschaftszinssatz keine Rolle und verringert sich damit auch bei hohen Bodenrichtwerten nicht.

So ermittelt sich der Vervielfältiger

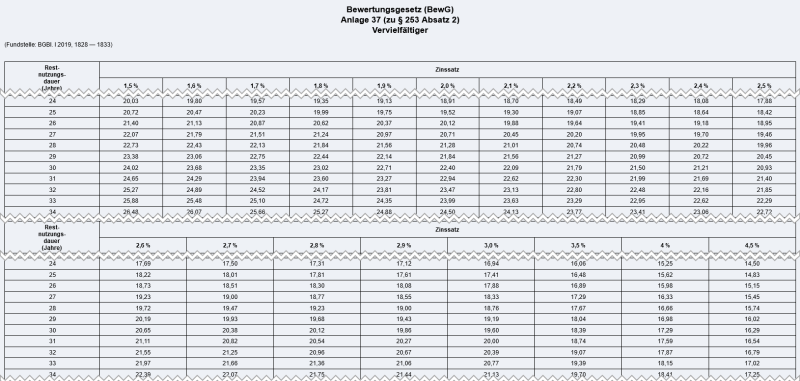

Kennt man die Restnutzungsdauer und den Liegenschaftszinssatz, kann man den Vervielfältiger ganz einfach aus der Tabelle der Anlage 37 zum BewG ablesen.

| Vervielfältiger | ||

|---|---|---|

|

|

Restnutzungsdauer |

§ 253 Abs. 2 BewG |

|

i.V.m. |

Liegenschaftszinssatz |

§ 256 BewG |

|

= |

Vervielfältiger |

Anlage 37 zum BewG |

Beispiel:

Für ein Einfamilienhaus, Baujahr 2000, gilt ein Bodenrichtwert von 630 Euro/qm. Das ergibt einen Liegenschaftszinssatz von 2,4 %. Zum Bewertungsstichtag 1.1.2022 hat dieses Haus ein Alter von 22 Jahren (= 2022 ./. 2000). Die Restnutzungsdauer beträgt damit 58 Jahre (= 80 Jahre ./. 22 Jahre).

Das ergibt nach Anlage 37 zum BewG einen Vervielfältiger von 31,14.

Wie sich der Vervielfältiger auf die Höhe des Grundsteuerwertes auswirkt

Grundsätzlich kann man sagen: Je höher der Bodenrichtwert, desto niedriger der Liegenschaftszinssatz und desto höher der Vervielfältiger.

Beispiel:

Für das Einfamilienhaus aus dem vorigen Beispiel, Baujahr 2000, gilt nun ein Bodenrichtwert von 1.350 Euro/qm. Das ergibt einen Liegenschaftszinssatz von 1,7 %. Zum Bewertungsstichtag 1.1.2022 hat dieses Haus ein Alter von 22 Jahren (= 2022 ./. 2000). Die Restnutzungsdauer beträgt damit 58 Jahre (= 80 Jahre ./. 22 Jahre).

Das ergibt nach Anlage 37 zum BewG einen Vervielfältiger von 36,70.

Ausgehend von einem jährlichen Reinertrag von 9.000 Euro ergäbe ein Vervielfältiger von 36,70 einen kapitalisierten Reinertrag von 330.300 Euro. Bei einem Vervielfältiger von 31,14 (siehe Beispiel oben) würde der kapitalisierte Reinertrag nur 280.260 Euro betragen.

Ein höherer Vervielfältiger führt damit auch zu einem höheren Grundsteuerwert.

Was ist im Bescheid zu prüfen?

In der Grundsteuererklärung muss der Eigentümer neben der Gebäudeart das Baujahr des Gebäudes und den Bodenrichtwert angeben. Daraus ermittelt das Finanzamt dann automatisch den Liegenschaftszinssatz und den Vervielfältiger.

Gut zu wissen:

Im Bescheid über den Grundsteuerwert sind alle diese Begriffe explizit genannt und können deshalb ganz einfach überprüft werden.

Als Eigentümer sollte man insbesondere auf die Punkte achten:

- Stimmt das Baujahr? Daraus ergeben sich Alter des Gebäudes und die Restnutzungsdauer.

- Ist der Bodenrichtwert korrekt? Wenn nicht, könnte dies wahrscheinlich zu einem falschen Liegenschaftszinssatz führen.

Praxistipp:

Wer trotzdem unsicher ist, ob das Finanzamt für die Berechnung des Grundsteuerwertes die korrekten Werte verwendet hat, sollte unbedingt innerhalb eines Monats Einspruch einlegen. Ist die einmonatige Einspruchsfrist nämlich erst einmal verstrichen, ist es sehr schwierig, Fehler noch berichtigen zu lassen.