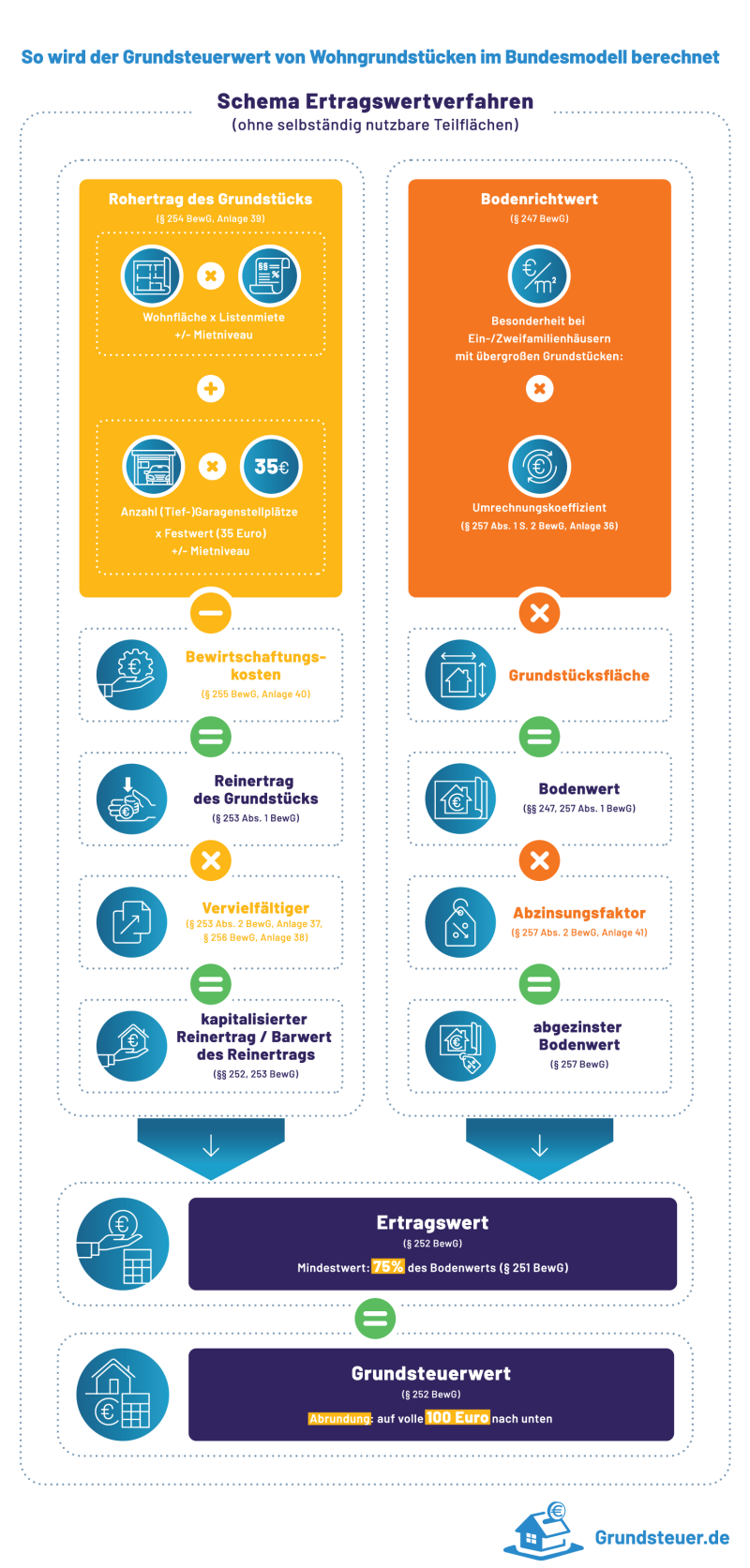

Bei der Berechnung des Grundsteuerwerts für ein Einfamilienhaus wendet das Finanzamt das Ertragswertverfahren an. Für dieses gilt der Hebesatz der Grundsteuer B, da es sich nicht um Grundstücke der Land- und Forstwirtschaft handelt. Ob eine ermäßigte Steuermesszahl zur Anwendung kommt, hängt davon ab, ob ein Förderbescheid nach dem WoFG vorliegt oder es sich um ein Baudenkmal handelt.

Was ist ein Einfamilienhaus?

Einfamilienhäuser sind Wohngrundstücke, die eine Wohnung enthalten und kein Wohnungseigentum sind (§ 249 Abs. 2 BewG). Grundsätzlich darf das Einfamilienhaus nur zum Wohnen genutzt werden.

Eine Mitbenutzung für andere Zwecke, also zum Beispiel für einen Gewerbebetrieb oder eine freiberufliche Tätigkeit, ist aber unschädlich, wenn diese weniger als 50 % beträgt – berechnet nach der Wohn- und Nutzfläche. Auch darf die Eigenart als Einfamilienhaus nicht wesentlich beeinträchtigt sein. Das bedeutet: Nach dem äußeren Erscheinungsbild muss das Haus immer noch ein Einfamilienhaus sein. Es darf sich vom Aussehen nicht von anderen Einfamilienhäusern unterscheiden, bei denen keine Mitbenutzung für andere Zwecke vorliegt.

Es gilt: Je unauffälliger die betriebliche Nutzung, desto eher liegt noch ein Einfamilienhaus vor. Ein Praxis- bzw. Firmenschild, Kundenparkplätze und Fahrradständer sind noch im Rahmen und beeinträchtigen das Erscheinungsbild nicht.

Je auffälliger dagegen die betriebliche Nutzung, desto eher liegt ein gemischt genutztes Grundstück vor. Die Folge: Das Finanzamt wendet bei der Bewertung nicht mehr das Ertragswertverfahren, sondern das Sachwertverfahren an – was sich eventuell negativ auf die Höhe der Grundsteuer auswirken könnte.

Beispielsfall: Die Eckdaten

| Art: | Einfamilienhaus |

| Lage: | Rheinland-Pfalz, Neustadt/Weinstraße, südlicher Stadtteil |

| Baujahr Gebäude: | 1996 |

| Fläche Grundstück: | 650 qm |

| Wohnfläche: | 150 qm |

| Mietniveaustufe: | 2 |

| Bodenrichtwert: | 330 Euro/qm |

| Bewertungsstichtag: | 1.1.2022 |

| Gesamtnutzungsdauer: | 80 Jahre |

| Steuermesszahl (keine Ermäßigung): | 0,31 ‰ |

| Hebesatz der Gemeinde (B): | 505 % |

Beispielsfall: So berechnet sich die Grundsteuer

Leider kann man diese Eckdaten nicht einfach so in ein Berechnungsschema einfügen. Vielmehr sind etliche Zwischenschritte nötig, um die zu zahlende Grundsteuer zu ermitteln. Darüber hinaus sollte man die diversen Anlagen zum Bewertungsrecht in Griffweite haben. Denn diese sind bei der Berechnung unerlässlich.

Und so ermittelt sich für das Einfamilienhaus die Grundsteuer:

|

|

monatliche Nettokaltmiete / qm Wohnfläche |

|

6,15 Euro/qm × 150 qm |

Anlage 39 Nr. I |

|

+ |

Zuschlag für Mietniveaustufe oder |

|

|

Anlage 39 Nr. II |

|

./. |

Abschlag für Mietniveaustufe |

./. |

10% |

Anlage 39 Nr. II |

|

= |

monatlicher Rohertrag |

= |

830,25 Euro |

§ 254 BewG |

|

× |

12 |

× |

12 |

§ 254 BewG |

|

= |

jährlicher Rohertrag |

= |

9.963 Euro |

§ 254 BewG |

|

|

Wirtschaftliche Gesamtnutzungsdauer |

|

80 Jahre |

Anlage 38 |

|

./. |

Alter des Gebäudes am Bewertungsstichtag |

|

26 Jahre |

§ 253 Abs. 2 BewG |

|

= |

Restnutzungsdauer |

= |

54 Jahre |

§ 253 Abs. 2 BewG |

|

|

Mindestens: 30 % von 80 Jahren |

= |

24 Jahre |

§ 253 Abs. 2 Satz 5 BewG |

Anmerkung:

Die Restnutzungsdauer eines noch nutzbaren Gebäudes beträgt mindestens 30 % der wirtschaftlichen Gesamtnutzungsdauer (§ 253 Abs. 2 Satz 5 BewG).

|

|

jährlicher Rohertrag |

|

9.963 Euro |

§ 254 BewG |

|

|

davon x % |

|

davon 21 % |

Anlage 40 |

|

= |

Bewirtschaftungskosten |

= |

2.092,23 Euro |

§ 255 BewG |

|

= |

Restnutzungsdauer |

|

54 Jahre |

§ 253 Abs. 2 BewG |

|

i.V.m. |

Liegenschaftszinssatz |

i.V.m. |

2,5 % |

§ 256 BewG |

|

= |

Vervielfältiger |

= |

29,46 |

Anlage 37 |

|

|

Fläche des Grundstücks |

|

650 qm |

§ 247 BewG |

|

× |

Bodenrichtwert |

× |

330 Euro/qm |

§ 247 BewG |

|

i.V.m. |

Umrechnungskoeffizient bei Ein- und Zweifamilienhäusern |

i.V.m. |

0,94 |

§ 257 Abs. 1 BewG, Anlage 36 |

|

= |

Bodenwert |

= |

201.630 Euro |

§ 257 Abs. 1 BewG |

|

× |

Abzinsungsfaktor |

× |

0,2636 |

§ 257 Abs. 2 BewG, Anlage 41 |

|

= |

abgezinster Bodenwert |

= |

53.149,67 Euro |

§ 257 BewG |

|

|

jährlicher Rohertrag |

|

9.963 Euro |

|

|

./. |

Bewirtschaftungskosten |

./. |

2.092,23 Euro |

|

|

= |

jährlicher Reinertrag |

= |

7.870,77 Euro |

|

|

× |

Vervielfältiger |

× |

29,46 |

|

|

= |

kapitalisierter Reinertrag |

= |

231.872,88 Euro |

|

|

+ |

abgezinster Bodenwert |

+ |

53.149,67 Euro |

|

|

= |

Grundsteuerwert |

= |

285.022,55 Euro |

Achtung Mindestwert:

Der für ein bebautes Grundstück anzusetzende Wert darf nicht geringer sein als 75 % des Werts, den das Grundstück hätte, wenn es unbebaut wäre. Der Umrechnungskoeffizient ist auch hier zu berücksichtigen (§ 251 BewG, § 257 Abs. 1 Satz 2 BewG, Anlage 36).

Wert des unbebauten Grundstücks: 650 qm × 330 Euro/qm × 0,94 = 201.630 Euro

Mindestwert: 201.630 Euro × 75 % = 151.222,50 Euro

Abrundung auf volle 100 Euro: 151.200 Euro

Als Grundsteuerwert sind mindestens 151.200 Euro anzusetzen.

|

|

Grundsteuerwert |

|

285.000,00 Euro |

abgerundet auf volle 100 Euro |

|

× |

Steuermesszahl |

× |

0,00031 |

§ 15 Abs. 1 GrStG |

|

= |

Steuermessbetrag |

= |

88,35 Euro |

§ 13 GrStG |

|

|

Steuermessbetrag |

|

88,35 Euro |

|

|

× |

Hebesatz |

× |

505 % |

|

|

= |

Grundsteuer |

= |

446,17 Euro |

Ergebnis

Für das Einfamilienhaus muss der Eigentümer ab dem Jahr 2025 eine jährliche Grundsteuer von 446,17 Euro bezahlen.

Wichtig:

Bei der Berechnung wurde der derzeit geltende Hebesatz verwendet. Da die Kommunen die Hebesätze generell noch anpassen wollen, kann die künftig zu zahlende tatsächliche Grundsteuer abweichen. Auch kann sich die Mietniveaustufe ändern, da diese durch eine Rechtsverordnung aktuell festgelegt wird.