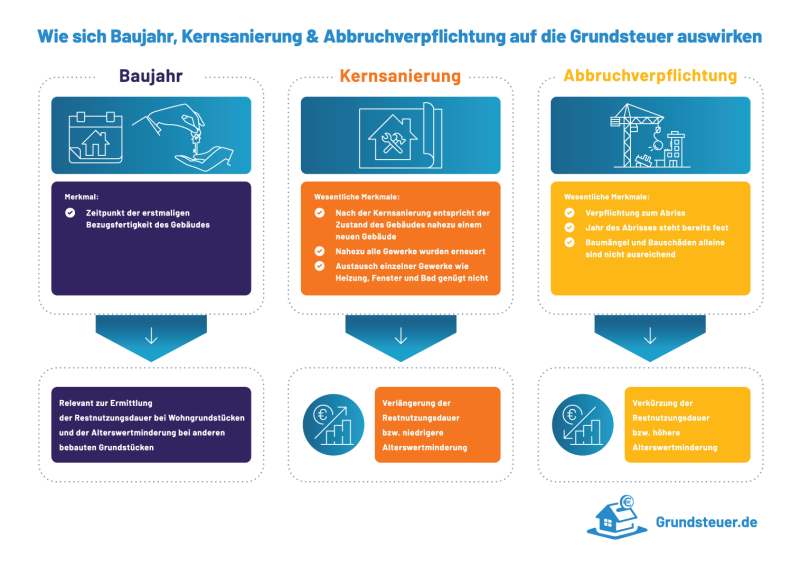

Im Bundesmodell ist in der Grundsteuererklärung (Feststellungserklärung) u.a. das Baujahr von Gebäuden anzugeben. Nach dem Baujahr, dem Jahr einer Kernsanierung und einer Abbruchverpflichtung ermittelt sich bei Wohngrundstücken die Restnutzungsdauer des Gebäudes und bei allen anderen Grundstücken die Alterswertminderung. Damit wirkt sich das Gebäudealter unmittelbar auf die Höhe des Grundsteuerwerts und letztlich auf die Grundsteuer aus. In denjenigen Bundesländern die sich gegen das Bundesmodell entschieden haben ist das Baujahr dagegen unbeachtlich.

Angabe in der Grundsteuererklärung

Das Baujahr ist in der Anlage Grundstück anzugeben. Für Wohngrundstücke wie Ein- und Zweifamilienhäuser, Eigentumswohnungen und Mietwohngrundstücke ist das Baujahr in Zeile 8 einzutragen und für andere Grundstücke wie Geschäftsgrundstücke in Zeile 21. Mit dem Baujahr ist das Jahr der Bezugsfertigkeit gemeint, also das Jahr ab dem das Gebäude erstmals bestimmungsgemäß genutzt werden konnte. Auf die Bauabnahme kommt es dafür nicht an.

Um die Eintragung in der richtigen Zeile vornehmen zu können ist zunächst die richtige Grundstücksart zu bestimmen. Denn danach beurteilt sich, ob es sich um ein Wohngrundstück (Eintragung in Zeile 8) oder ein anderes Grundstück (Nichtwohngrundstücke werden in Zeile 21 eingetragen) handelt und nach welchem Bewertungsverfahren der Grundsteuerwert zu ermitteln ist.

Bei Wohngrundstücken die vor 1949 erstmalig bezugsfertig waren genügt diese Angabe ohne konkretere Angabe des Baujahres. Bei allen anderen Gebäuden ist das exakte Baujahr einzutragen. Neben dem Baujahr wird außerdem in Zeile 9 bzw. 21 abgefragt, in welchem Jahr eine Kernsanierung abgeschlossen wurde und das Jahr einer bestehenden Abbruchverpflichtung. Die letztgenannten Felder sind nur auszufüllen, wenn die Voraussetzungen für eine Kernsanierung oder Abbruchverpflichtung auch tatsächlich erfüllt sind.

Die Eintragungen für Einfamilienhäuser, Zweifamilienhäuser, Wohnungseigentum und Mietwohngrundstücke (Wohngebäude) in Zeile 8 und 9 werden in den Formularen wie folgt abgefragt:

Für Geschäftsgrundstücke, Teileigentum, gemischt genutzte Grundstücke und sonstige bebaute Grundstücke etc. (Nichtwohngrundstücke) sieht das Formular in Zeile 21 der Anlage Grundstück die Eintragung des Baujahres, das Jahr einer Kernsanierung und Abbruchverpflichtung wie folgt vor:

Wichtig:

Die Grundsteuererklärung einschließlich der Anlage Grundstück ist elektronisch an das Finanzamt zu übermitteln. Nur in Ausnahmefällen ist eine Übermittlung als Papiererklärung möglich.

Unterlagen zur Ermittlung des Baujahres

Der Zeitpunkt der Bezugsfertigkeit ist in der Regel aus den Bauunterlagen ersichtlich. Fehlt in den Bauunterlagen diese Angabe oder sind die Unterlagen verloren gegangen kann das Baujahr der Fertigstellungsanzeige entnommen werden, die in der Bauakte beim Bauamt der Gemeinde enthalten ist. Bei Gebäuden mit mehreren Wohnungen kann es sich lohnen einfach mal bei den Nachbarn nachzufragen.

Praxistipp:

In Einzelfällen kann die Bestimmung des Baujahres schwierig sein, z.B. bei Grundstücken mit mehreren Gebäuden oder Gebäudeteilen. In diesen Fällen ist nach Auffassung der Finanzverwaltung das Baujahr anhand einer gewogenen Gesamtnutzungsdauer zu ermitteln. In diesen oder anderen komplizierteren Fällen empfiehlt es sich einen Steuerberater hinzuzuziehen.

Auswirkungen und Restnutzungsdauer

Kernsanierung

Eine Kernsanierung führt dazu, dass sich bei Wohngrundstücken die Restnutzungsdauer verlängert und bei anderen Grundstücken ein fiktiv späteres Baujahr angenommen wird, was in beiden Fällen letztlich zu einer höheren Grundsteuer führt. Eine Kernsanierung liegt nur vor, wenn der Zustand des Gebäudes nach Abschluss der Arbeiten nahezu dem eines neuen Gebäudes entspricht. Dazu muss auch der Rohbau jedenfalls teilweise erneuert worden sein. Eine Kernsanierung wird insbesondere angenommen, wenn

- Dacheindeckung,

- Fassade,

- Innen- und Außenwände,

- Fußböden,

- Fenster,

- Innen- und Außentüren und

- sämtlichen technischen Systeme wie Heizung und alle Abwasser-, Elektro-und Wasserleitungen

erneuert wurden. Erforderlich ist eine Gesamtbetrachtung, sodass es im Einzelfall auch genügt, wenn nicht alle der vorgenannten Maßnahmen durchgeführt wurden (z.B. wegen Denkmalschutz).

Eine Kernsanierung dürfte damit nur in wenigen Fällen tatsächlich gegeben sein. Nicht ausreichend ist insbesondere, wenn lediglich einzelne Maßnahmen wie eine Fassadenerneuerung oder Heizung, Fenster oder Bäder ausgetauscht wurden.

Praxistipp:

Eine Kernsanierung führt bei Wohngebäuden dazu, dass die Restnutzungsdauer des Gebäudes ab dem Jahr der Kernsanierung berechnet wird und aus Vereinfachungsgründen lediglich die wirtschaftliche Gesamtnutzungsdauer des Gebäudes um acht Jahre auf 72 Jahre verkürzt wird (90%). Dies kann im Einzelfall zu einer erheblichen Verlängerung der Restnutzungsdauer und damit zu einer deutlich höheren Grundsteuer führen. Bestehen Zweifel ob die Voraussetzungen einer Kernsanierung vorliegen, kann es sich lohnen einen Steuerberater hinzuzuziehen.

Abbruchverpflichtung

Eine bestehende Abbruchverpflichtung führt bei Wohngrundstücken zu einer Verkürzung der Restnutzungsdauer und bei anderen Grundstücken zu einer höheren Alterswertminderung. Beides wirkt sich letztlich mindernd auf die Höhe der Grundsteuer aus. Eine Abbruchverpflichtung kann nur angenommen werden, wenn dafür eine vertragliche oder öffentlich-rechtliche Verpflichtung besteht und das Jahr des Abrisses bereits feststeht. Baumängel und Bauschäden allein sind nicht geeignet eine Abbruchverpflichtung zu begründen. Das Jahr der Abbruchverpflichtung ist für Wohngrundstücke in Zeile 9 der Anlage Grundstück und für alle anderen Grundstücke in Zeile 21 einzutragen.

Praxistipp:

Als steuerbegünstigende Tatsache wird das Finanzamt genau prüfen, ob die Voraussetzungen für eine Abbruchverpflichtung tatsächlich vorliegen. Damit ist besondere Sorgfalt bei der Prüfung der Voraussetzungen zu empfehlen. Im Zweifel sollte auch hier ein Steuerberater hinzugezogen werden.

Fazit

In den meisten Fällen wird in der Grundsteuererklärung die Angabe des Baujahres genügen. Kann das Baujahr den vorliegenden Bauunterlagen nicht entnommen werden, sind größere Nachforschungen wie zum Beispiel in der Bauakte beim Bauamt erforderlich. In Ausnahmefällen sind zusätzliche Eintragungen für das Jahr einer abgeschlossenen Kernsanierung oder bestehenden Abbruchverpflichtung erforderlich, wenn die Voraussetzungen für eine Kernsanierung oder Abbruchverpflichtung tatsächlich gegeben sind. Da das Baujahr sich an mehreren Stellen auf die Berechnung des Grundsteuerwerts auswirkt, ist die exakte Angabe des Baujahres essenziell für eine richtige Steuererklärung.