Bei der Berechnung des Grundsteuerwerts für ein gemischt genutztes Grundstück wendet das Finanzamt das Sachwertverfahren an. Für dieses gilt der Hebesatz der Grundsteuer B. Eine Ermäßigung der Steuermesszahl kommt nur in Betracht, wenn es sich um ein Baudenkmal handelt.

Was ist ein gemischt genutztes Grundstück?

Ein gemischt genutztes Grundstück ist ein Grundstück, das teils Wohnzwecken, teils eigenen oder fremden betrieblichen – also gewerblichen oder freiberuflichen – oder öffentlichen Zwecken dient und kein Ein- und Zweifamilienhaus, Mietwohngrundstück, Wohnungseigentum, Teileigentum oder Geschäftsgrundstück ist (§ 249 Abs. 8 BewG).

Wird ein Grundstück zu mehr als 80 % zu eigenen oder fremden betrieblichen oder öffentlichen Zwecken genutzt, liegt ein Geschäftsgrundstück vor (§ 249 Abs. 7 BewG). Dient das Grundstück dagegen zu mehr als 80 % Wohnzwecken, handelt es sich um ein Mietwohngrundstück – soweit kein Ein- oder Zweifamilienhaus oder Wohnungseigentum vorliegt (§ 249 Abs. 4 BewG).

Hier ein Überblick zur Abgrenzung der Grundstücksarten:

|

Anteil der Nutzung zu |

Art des Grundstücks |

|

|---|---|---|

|

Wohnzwecken |

betrieblichen und/oder öffentlichen Zwecken |

|

|

weniger als 20 % |

mehr als 80 % |

|

|

mindestens 20 %, höchstens 80 % |

mindestens 20 %, höchstens 80 % |

gemischt genutztes Grundstück |

|

mehr als 80 % |

weniger als 20 % |

|

Welche Flächen sind Wohnflächen, welche Nutzflächen?

Die Berechnung der Nutzungsanteile erfolgt nach der Wohn- und Nutzfläche.

Zunächst muss also ermittelt werden, welche Flächen Wohnflächen sind und welche als Nutzflächen gelten. Anschließend wird deren jeweiliger Anteil an der Gesamtfläche berechnet. Je nachdem, wie hoch der Anteil der Wohnnutzung bzw. der betrieblichen oder öffentlichen Nutzung ist, liegt ein gemischt genutztes Grundstück vor oder es handelt sich um eine andere Grundstücksart (z.B. Mietwohngrundstück, Geschäftsgrundstück).

Wohnflächen liegen vor, wenn die Flächen Wohnbedürfnissen dienen. Zu den Nutzflächen zählen Flächen, die betrieblichen (z. B. Werkstätten, Verkaufsläden, Büroräume), öffentlichen oder sonstigen Zwecken (z. B. Vereinsräume) dienen und keine Wohnflächen sind.

Damit ist klar: Alle Räume, in denen man wohnt, sind Wohnflächen. Dazu gehören Schlafzimmer, Wohnzimmer, Kinderzimmer, Küche, Bad usw.

Schwierig wird die Abgrenzung jedoch bei häuslichen Arbeitszimmern, die sich in der Wohnung befinden, und Nebenräumen, die zu einer Wohnung gehören, in denen man aber nicht wohnt (z.B. Heizungsräume, Keller- und Abstellräume, Wasch- und Trockenräume). Gehören diese Flächen zu den Wohn- oder den Nutzflächen? Die Finanzverwaltung vertritt dazu – zum Glück – eine eindeutige Meinung (A 249.1 Abs. 4 und 5 AEBewGrSt):

- Wohnräume, die betrieblich oder freiberuflich mitgenutzt werden, wie zum Beispiel ein Arbeitszimmer, sind keine betrieblichen Räume, sondern zählen zur Wohnnutzung.

- Flächen von Nebenräumen, die in einem Nutzungszusammenhang mit Wohnflächen stehen, sind nicht einzubeziehen. Sie zählen also weder als Wohn- noch als Nutzfläche.

- Flächen von Nebenräumen, die zu einem betrieblich genutzten Teil des Gebäudes gehören, sind dagegen bei der Ermittlung des Verhältnisses von Wohn- und Nutzfläche zu berücksichtigen.

Für die Ermittlung des Verhältnisses von Wohn- und Nutzfläche ermittelt man die Wohnfläche grundsätzlich nach der Wohnflächenverordnung (WoFlV) und die Nutzfläche nach der DIN 277.

Hier ein Beispiel zur Abgrenzung des gemischt genutzten Grundstücks von den anderen Grundstücksarten:

Beispiel:

In einem mehrstöckigen Gebäude befinden sich diese Räume:

- im Erdgeschoss ein Laden mit einer Fläche von 50 qm

- im ersten Obergeschoss eine Rechtsanwaltskanzlei mit einer Fläche von 70 qm

- in den anderen Stockwerken Wohnungen mit einer Fläche von insgesamt 420 qm

- zu den Wohnungen gehörende Kellerräume mit einer Fläche von insgesamt 50 qm

- zur Kanzlei und zum Laden gehörende Kellerräume von jeweils 15 qm

Die Wohnfläche beträgt 420 qm. Die zur Wohnfläche gehörenden Kellerräume (50 qm) sind nicht zu berücksichtigen.

Die betrieblich genutzte Fläche beträgt 150 qm (= Laden 50 qm + Kanzlei 70 qm + Keller 30 qm).

Die gesamte zu berücksichtigende Fläche liegt bei 570 qm.

Damit liegt die Nutzung zu betrieblichen Zwecken bei 26,32 %, die Nutzung zu Wohnzwecken bei 73,68 %. Es liegt kein Geschäftsgrundstück vor, da die betriebliche Nutzung nicht mehr als 80 % beträgt. Auch ist das Grundstück kein Mietwohngrundstück, da die Nutzung zu Wohnzwecken nicht mehr als 80 % beträgt. Es handelt sich also um ein gemischt genutztes Grundstück.

Variante 1: Die Kanzlei zieht aus, die Räume werden danach als Wohnung genutzt. Die Wohnfläche beträgt nun 490 qm. Die zur Wohnfläche gehörenden Kellerräume (50 qm + 15 qm) sind nicht zu berücksichtigen.

Die betrieblich genutzte Fläche beträgt nur noch 65 qm (= Laden 50 qm + Keller 15 qm).

Die gesamte zu berücksichtigende Fläche liegt nun bei 555 qm.

Damit liegt die Nutzung zu betrieblichen Zwecken bei 11,71 %, die Nutzung zu Wohnzwecken bei 88,29 %. Es handelt sich also um ein Mietwohngrundstück, da die Nutzung zu Wohnzwecken mehr als 80 % beträgt.

Variante 2: Nachdem einige Mieter ausgezogen sind, werden die bisherigen Wohnungen als Atelier und von einem Kinderarzt betrieblich genutzt. Es verbleibt lediglich eine große Wohnung im Obergeschoss mit einer Fläche von 100 qm. Dazu gehört ein Keller von 20 qm.

Die Wohnfläche beträgt nur noch 100 qm. Der zur Wohnfläche gehörende Kellerraum (20 qm) ist nicht zu berücksichtigen.

Die betrieblich genutzte Fläche beträgt 500 qm (= Laden 50 qm + Kanzlei 70 qm + Atelier und Kinderarzt 320 qm + Keller 60 qm).

Die gesamte zu berücksichtigende Fläche liegt hier bei 600 qm.

Damit liegt die Nutzung zu betrieblichen Zwecken bei 83,33 %, die Nutzung zu Wohnzwecken bei 16,67 %. Es handelt sich also um ein Geschäftsgrundstück, da die betriebliche Nutzung mehr als 80 % beträgt.

Wichtig:

Im Bundesmodell ist die Grundstücksfläche mehrerer Flurstücke, sofern diese in einer Bodenrichtwertzone liegen, zusammenzurechnen und als Gesamtfläche anzugeben. In den meisten Bundesländern mit eigenem Ländermodell ist dagegen die gesamte Flurstückfläche anzugeben, also für jedes Flurstück getrennt.

Auch beim gemischt genutzten Grundstück erfolgt die Bewertung mithilfe des Sachwertverfahrens. Es wird also nicht getrennt nach Wohnnutzung und betrieblicher Nutzung bewertet.

Beispiel: So berechnet sich die Grundsteuer für ein gemischt genutztes Grundstück

Die Eckdaten:

| Art: | gemischt genutztes Grundstück |

| Lage: | Rheinland-Pfalz |

| Baujahr Gebäude: | 2010 |

| Fläche Grundstück: | 950 qm |

| Brutto-Grundfläche: | 1.250 qm |

| Normalherstellungskosten: | 1.118 Euro/qm |

| Baupreisindex: | 41 % |

| Bodenrichtwert: | 450 Euro/qm |

| Bewertungsstichtag: | 1.1.2022 |

| Gesamtnutzungsdauer: | 80 Jahre |

| Steuermesszahl (keine Ermäßigung): | 0,34 ‰ |

| Hebesatz der Gemeinde (B): | 505 % |

So wird gerechnet:

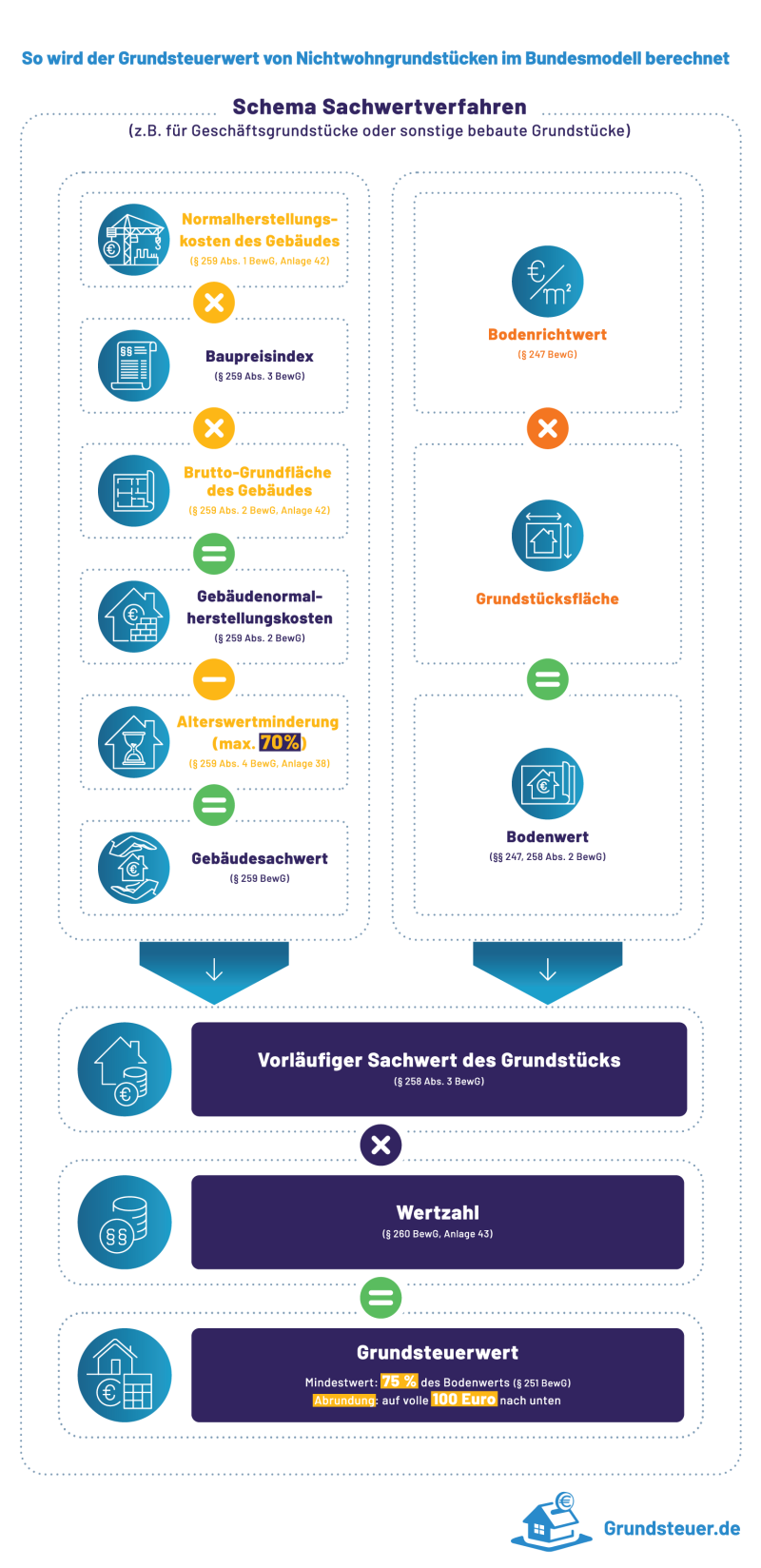

Diese Eckdaten fügt man nun in das Berechnungsschema zum Sachwertverfahren ein. Die diversen Anlagen zum Bewertungsrecht sollte man in Griffweite haben. Denn diese sind bei der Berechnung unerlässlich.

Und so ermittelt sich für das gemischt genutzte Grundstück die Grundsteuer:

|

|

Normalherstellungskosten Gebäude |

|

1.118 Euro/qm |

§ 259 Abs. 1 BewG, Anlage 42 Nr. II |

|

Baupreisindex |

41 % |

§ 259 Abs. 3 BewG |

||

|

= |

angepasste Normalherstellungskosten |

|

1.576,38 Euro/qm |

§ 259 Abs. 3 BewG |

|

× |

Brutto-Grundfläche |

× |

1.250 qm |

§ 259 Abs. 2 BewG, Anlage 42 Nr. I |

|

= |

Gebäudenormalherstellungswert |

|

1.970.475 Euro |

§ 259 Abs. 2 BewG |

|

Gebäudenormalherstellungswert × |

Alter des Gebäudes |

= Alterswertminderung |

|

wirtschaftliche Gesamtnutzungsdauer |

||

|

1.970.475 Euro × |

12 |

= 295.571,25 Euro |

|

80 |

|

= |

Gebäudenormalherstellungswert |

|

1.970.475 Euro |

§ 259 Abs. 2 BewG |

|

./. |

Alterswertminderung |

./. |

295.571,25 Euro |

§ 259 Abs. 4 BewG, Anlage 38 |

|

= |

Gebäudesachwert |

= |

1.674.903,75 Euro |

§ 259 BewG |

Achtung Restwert: Der nach Abzug der Alterswertminderung verbleibende Gebäudesachwert ist für die weitere Berechnung des Grundsteuerwerts mit mindestens 30 % der Gebäudenormalherstellungskosten anzusetzen (Restwertregelung).

Restwert: 1.970.475 Euro × 30 % = 591.142,50 Euro

Als Gebäudesachwert sind mindestens 591.142,50 Euro anzusetzen, hier der höhere Wert von 1.674.903,75 Euro.

|

|

Grundstücksfläche |

|

950 qm |

|

|

× |

Bodenrichtwert |

× |

450 Euro/qm |

§ 247 Abs. 2 BewG |

|

= |

Bodenwert |

= |

427.500 Euro |

§ 258 Abs. 2 BewG |

|

|

|

|

|

|

|

|

Gebäudesachwert |

|

1.674.903,75 Euro |

|

|

+ |

Bodenwert |

+ |

427.500 Euro |

|

|

= |

vorläufiger Sachwert |

= |

2.102.403,75 Euro |

§ 258 Abs. 3 BewG |

|

× |

Wertzahl |

× |

0,75 |

§ 260 BewG, Anlage 43 |

|

= |

Grundsteuerwert |

|

1.576.802,81 Euro |

§ 258 Abs. 3 BewG, § 260 BewG |

| abgerundet auf volle 100 Euro | 1.576.800 Euro | § 230 BewG |

Achtung Mindestwert: Der für ein bebautes Grundstück anzusetzende Wert darf nicht geringer sein als 75 % des Werts, den das Grundstück hätte, wenn es unbebaut wäre (§ 251 Satz 1 BewG).

Wert des unbebauten Grundstücks: 950 qm × 450 Euro/qm = 427.500 Euro

Mindestwert: 427.500 Euro × 75 % = 320.625 Euro

Als Grundsteuerwert sind mindestens 320.625 Euro anzusetzen, hier der höhere Wert von 1.576.800 Euro.

|

|

Grundsteuerwert |

|

1.576.800 Euro |

abgerundet auf volle 100 Euro |

|

× |

Steuermesszahl |

× |

0,00034 |

§ 15 Abs. 1 GrStG |

|

= |

Steuermessbetrag |

= |

536,11 Euro |

§ 13 GrStG |

|

|

Steuermessbetrag |

|

536,11 Euro |

|

|

× |

Hebesatz |

× |

505 % |

|

|

= |

Grundsteuer |

= |

2.707,36 Euro |

|

Ergebnis

Für das Geschäftsgrundstück muss der Eigentümer ab dem Jahr 2025 eine jährliche Grundsteuer von 2.707,36 Euro bezahlen.

Wichtig:

Bei der Berechnung wurde ein derzeit geltender Hebesatz verwendet. Da die Kommunen die Hebesätze generell noch anpassen wollen, kann die künftig zu zahlende tatsächliche Grundsteuer abweichen.