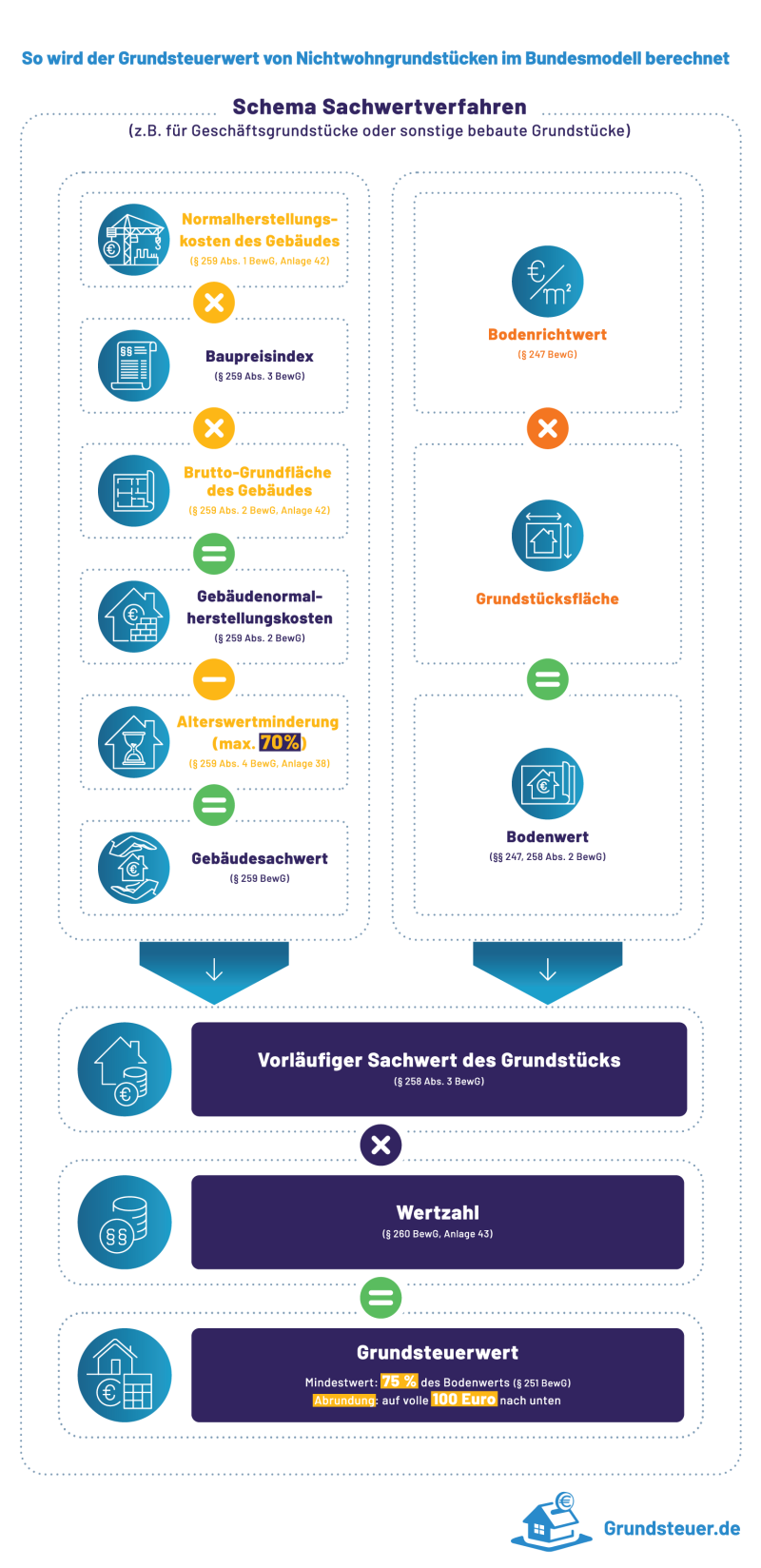

Bei der Berechnung des Grundsteuerwerts für ein sonstiges bebautes Grundstück wendet das Finanzamt im Rahmen des Bundesmodells das Sachwertverfahren an. Für dieses gilt der Hebesatz der Grundsteuer B. Eine Ermäßigung der Steuermesszahl kommt nur in Betracht, wenn es sich um ein Baudenkmal handelt.;

Was ist ein sonstiges bebautes Grundstück?

Zu den sonstigen bebauten Grundstücken gehören bebaute Grundstücke, die man keiner der anderen Grundstücksarten zuordnen kann. Es darf sich also nicht um ein Einfamilienhaus, Zweifamilienhaus, Wohneigentum, Mietwohngrundstück, Teileigentum, Geschäftsgrundstück oder gemischt genutztes Grundstück handeln.

Zu den sonstigen bebauten Grundstücken gehören zum Beispiel

- Clubhäuser,

- Vereinsheime,

- Bootshäuser,

- studentische Verbindungshäuser,

- Turnhallen von Sportvereinen,

- Schützenhallen,

- Jagdhütten usw.

Selbstständige Garagengrundstücke sind ebenfalls sonstige bebaute Grundstücke. Sie dürfen jedoch nicht betrieblich genutzt werden oder zu einem anderen Grundstück (z.B. Einfamilienhaus oder Wohneigentum) dazu gehören. Entscheidend ist hier eine gewisse räumliche Nähe der Garage zu dem anderen Grundstück und ob die Garage zusammen mit dem anderen Grundstück genutzt wird. Auch muss trotz der räumlichen Trennung die wirtschaftliche Zusammengehörigkeit erkennbar sein.

Beispiel:

Herr Hilgen aus Nordrhein-Westfalen ist Eigentümer eines Reihenhauses. Darüber hinaus gehört ihm eine Garage auf dem nebenan liegenden Garagengrundstück (Fläche 25 qm). Dort stellt er sein Auto und sein Fahrrad unter. In diesem Fall ist die räumliche Nähe gegeben, auch wird die Garage zusammen mit dem Haus genutzt. Deshalb bilden Garage und Reihenhaus eine wirtschaftliche Einheit. Die Garage wird also nicht als sonstiges bebautes Grundstück bewertet, sondern gehört zum Reihenhaus und wird mit diesem zusammen als Einfamilienhaus im Rahmen des Ertragswertverfahrens bewertet.

Beispiel:

Frau Feld aus Mecklenburg-Vorpommern bewohnt mit ihrer Familie das eigene Einfamilienhaus in Stadtrandlage. In Innenstadtnähe gehört ihr eine Garage auf einem Garagengrundstück (Fläche 28 qm). Diese benutzt sie, um ihr Auto während der Arbeitszeit oder eines Einkaufs abzustellen. Es besteht keine räumliche Nähe zum Einfamilienhaus, auch wird die Garage nicht zusammen mit dem Haus genutzt. Somit bilden Garage und Einfamilienhaus keine wirtschaftliche Einheit. Das Einfamilienhaus ist als solches im Ertragswertverfahren zu bewerten. Die Garage zählt als sonstiges bebautes Grundstück, die Bewertung erfolgt dementsprechend nach dem Sachwertverfahren.

Wochenendhäuser gehören zu den sonstigen bebauten Grundstücken, wenn sie nicht dauernd bewohnt werden können und daher keine Einfamilienhäuser, Zweifamilienhäuser oder Mietwohngrundstücke sind. Dagegen können Wochenendhäuser, die während des ganzen Jahres bewohnbar sind, zum Beispiel Einfamilienhäuser sein.

Bundesmodell vs. Landesmodelle

Für Grundstücke in den Bundesländern Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen ist es nicht erforderlich, die Grundstücksart zu bestimmen. Denn die dort geltenden Ländermodelle unterscheiden bei der Bewertung nicht nach der Grundstücksart.

Gut zu wissen:

Garagen, die in räumlichen Zusammenhang zu Wohngebäuden stehen, bleiben in Bayern, Hamburg und Niedersachsen bis zu einer Fläche von 50 qm außer Ansatz, in Hessen bis zu einer Fläche von 100 qm. Das bedeutet, Garagen mit einer Fläche von nicht mehr als 50 qm bzw. 100 qm zählen nicht zur Wohnfläche dazu. In Baden-Württemberg bleiben die Garagen sowieso außen vor, da hier die Bebauung keine Rolle spielt.

Besonderheiten bei der Berechnung der Grundsteuer

Jedes sonstige bebaute Grundstück gilt grundsätzlich als ein Grundstück. Für jedes muss also eine Grundsteuererklärung abgegeben werden – es sei denn, es ist einem anderen Grundstück, zum Beispiel Einfamilienhaus, zuzuordnen.

Sonstige bebaute Grundstücke werden mithilfe des Sachwertverfahrens bewertet. Als Normalherstellungskosten setzt man den entsprechenden Wert der Gebäudeart an, der sich aus Anlage 42 Nr. II zum BewG ergibt. Normalherstellungskosten für nicht aufgeführte Gebäudearten leitet man aus den Normalherstellungskosten vergleichbarer Gebäudearten ab.

Die wirtschaftliche Gesamtnutzungsdauer kann man der Tabelle der Anlage 38 zum BewG entnehmen. Für nicht aufgeführte Gebäudearten ist die wirtschaftliche Gesamtnutzungsdauer aus der wirtschaftlichen Gesamtnutzungsdauer vergleichbarer Gebäudearten abzuleiten.

Beispiel: So berechnet sich die Grundsteuer für sonstige bebaute Grundstücke

Die Eckdaten:

| Art: | Vereinsheim |

| Lage: | Nordrhein-Westfalen |

| Baujahr Gebäude: | 2010 |

| Fläche Grundstück: | 200 qm |

| Brutto-Grundfläche: | 40 qm |

| Normalherstellungskosten: | 1.555 Euro/qm |

| Baupreisindex: | 41 % |

| Bodenrichtwert: | 490 Euro/qm |

| Bewertungsstichtag: | 1.1.2022 |

| Gesamtnutzungsdauer: | 40 Jahre |

| Steuermesszahl (keine Ermäßigung): | 0,34 ‰ |

| Hebesatz der Gemeinde (B): | 675 % |

So wird gerechnet:

Diese Eckdaten fügt man nun in das Berechnungsschema zum Sachwertverfahren ein. Die diversen Anlagen zum Bewertungsrecht sollte man in Griffweite haben. Denn diese sind bei der Berechnung unerlässlich.

Und so ermittelt sich für das sonstige bebaute Grundstück die Grundsteuer:

|

|

Normalherstellungskosten Gebäude |

|

1.555 Euro/qm |

§ 259 Abs. 1 BewG, Anlage 42 Nr. II |

|

i.V.m. |

Baupreisindex |

i.V.m. |

41 % |

§ 259 Abs. 3 BewG |

|

= |

angepasste Normalherstellungskosten |

|

2.192,55 Euro/qm |

§ 259 Abs. 3 BewG |

|

× |

Brutto-Grundfläche |

× |

40 qm |

§ 259 Abs. 2 BewG, Anlage 42 Nr. I |

|

= |

Gebäudenormalherstellungswert |

|

87.702 Euro |

§ 259 Abs. 2 BewG |

|

Gebäudenormalherstellungswert × |

Alter des Gebäudes |

= Alterswertminderung |

|

wirtschaftliche Gesamtnutzungsdauer |

||

|

87.702 Euro × |

12 |

= 26.310,60 Euro |

|

40 |

|

= |

Gebäudenormalherstellungswert |

|

87.702 Euro |

§ 259 Abs. 2 BewG |

|

./. |

Alterswertminderung |

./. |

26.310,60 Euro |

§ 259 Abs. 4 BewG, Anlage 38 |

|

= |

Gebäudesachwert |

= |

61.391,40 Euro |

§ 259 BewG |

Achtung Restwert: Der nach Abzug der Alterswertminderung verbleibende Gebäudesachwert ist für die weitere Berechnung des Grundsteuerwerts mit mindestens 30 % der Gebäudenormalherstellungskosten anzusetzen (Restwertregelung).

Restwert: 87.702 Euro × 30 % = 26.310,60 Euro

Als Gebäudesachwert sind mindestens 26.310,60 Euro anzusetzen, hier der höhere Wert von 61.391,40 Euro.

|

|

Grundstücksfläche (Miteigentumsanteil) |

|

200 qm |

|

|

× |

Bodenrichtwert |

× |

490 Euro/qm |

§ 247 Abs. 2 BewG |

|

= |

Bodenwert |

= |

98.000 Euro |

§ 258 Abs. 2 BewG |

|

|

|

|

|

|

|

|

Gebäudesachwert |

|

61.391,40 Euro |

|

|

+ |

Bodenwert |

+ |

98.000 Euro |

|

|

= |

vorläufiger Sachwert |

= |

159.391,40 Euro |

§ 258 Abs. 3 BewG |

|

× |

Wertzahl |

× |

1,00 |

§ 260 BewG, Anlage 43 |

|

= |

Grundsteuerwert (abgerundet auf volle 100 Euro) |

|

159.300 Euro |

§ 258 Abs. 3 BewG, § 260 BewG |

Achtung Mindestwert: Der für ein bebautes Grundstück anzusetzende Wert darf nicht geringer sein als 75 % des Wertes, den das Grundstück hätte, wenn es unbebaut wäre (§ 251 Satz 1 BewG).

Wert des unbebauten Grundstücks: 200 qm × 490 Euro/qm = 98.000 Euro

Mindestwert: 98.000 Euro × 75 % = 73.500 Euro

Als Grundsteuerwert sind mindestens 73.500 Euro anzusetzen, hier der höhere Wert von 159.300 Euro.

|

|

Grundsteuerwert |

|

159.300 Euro |

abgerundet auf volle 100 Euro |

|

× |

Steuermesszahl |

× |

0,00034 |

§ 15 Abs. 1 GrStG |

|

= |

Steuermessbetrag |

= |

54,16 Euro |

§ 13 GrStG |

|

|

Steuermessbetrag |

|

54,16 Euro |

|

|

× |

Hebesatz |

× |

675 % |

|

|

= |

Grundsteuer |

= |

365,58 Euro |

|

Ergebnis

Für das Vereinsheim muss der Eigentümer ab dem Jahr 2025 eine jährliche Grundsteuer von 365,58 Euro bezahlen.

Wichtig:

Bei der Berechnung wurde ein derzeit geltender Hebesatz verwendet. Da die Kommunen die Hebesätze generell noch anpassen wollen, kann die künftig zu zahlende tatsächliche Grundsteuer abweichen.