Für die Grundsteuererklärung auf den Stichtag 1. Januar 2022 endet die Abgabefrist am 31. Januar 2023. Da die Frist einmalig verlängert wurde, kann von einer weiteren Fristverlängerung nicht ausgegangen werden. In diesem Artikel erfahren Sie, welche Fristen sonst zu beachten sind und was bei Fristversäumnis droht. Wird die Grundsteuererklärung zu spät abgegeben, kann das Finanzamt nämlich Verspätungszuschläge und Zwangsgelder festsetzen bzw. einen Schätzungsbescheid erlassen. Im schlimmsten Fall kann eine Steuerhinterziehung drohen.

Grundsteuererklärung Frist

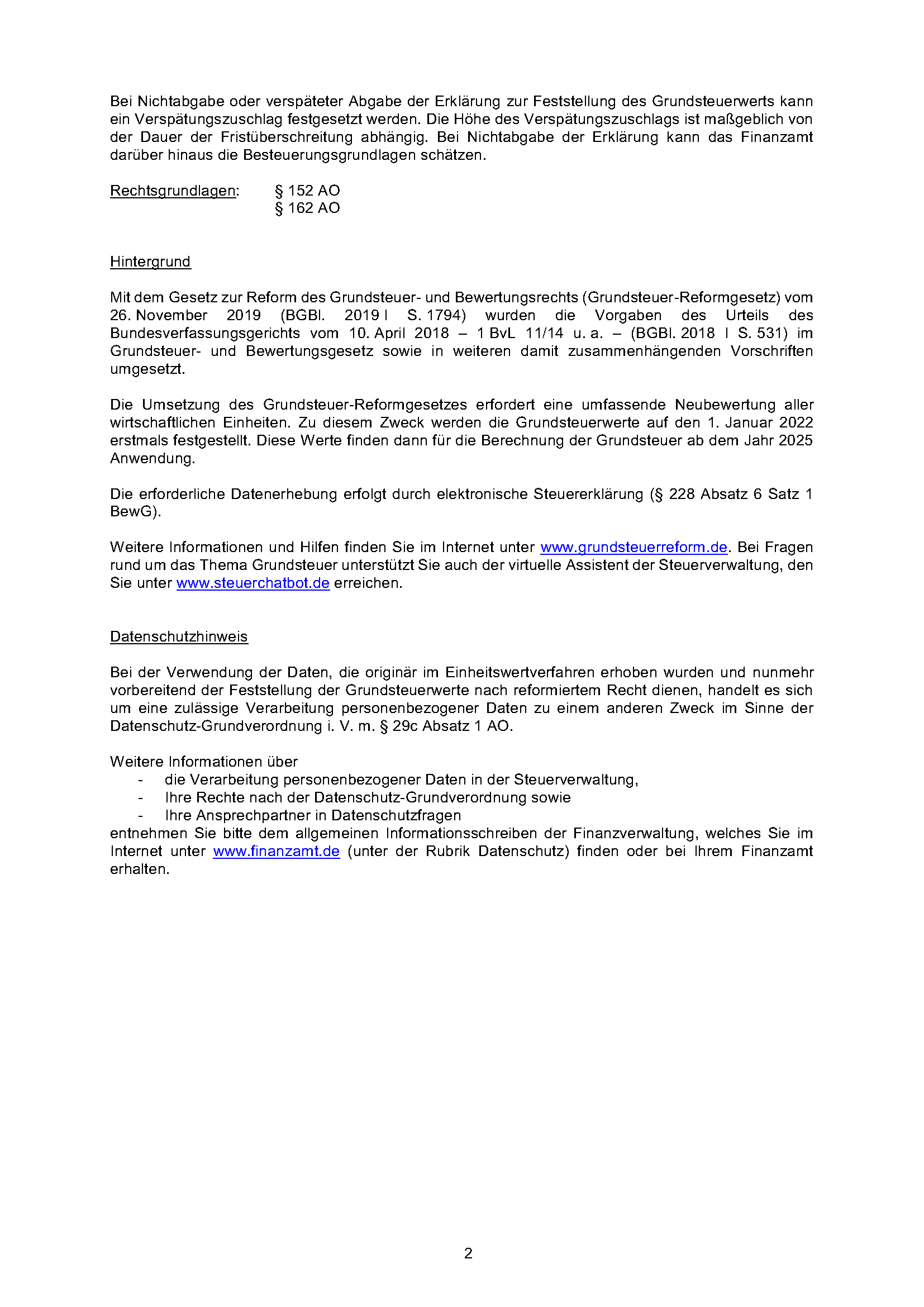

|

Anlass |

Aufforderung durch |

Frist |

|---|---|---|

|

Hauptfeststellung 1. Januar 2022 |

Öffentliche Bekanntmachung |

31. Januar 2023 |

|

Fortschreibungen (z.B. bei Verkauf, An- oder Umbauten) |

Einzelaufforderung der Finanzbehörde, teils nach Anzeige durch den Steuerpflichtigen |

mindestens ein Monat („soll“) |

|

Nachfeststellungen (z.B. bei Begründung von Wohnungseigentum) |

Ausnahme:

Bayern hat als einziges Bundesland die Abgabefrist bis zum 30. April 2023 verlängert.

Nach der gesetzliche Regelung (§ 228 Abs. 1 BewG) hat der Steuerpflichtige die Grundsteuererklärung auf Aufforderung durch die Finanzbehörde abzugeben. Setzt die Finanzbehörde eine Frist zur Abgabe der Grundsteuererklärung, soll diese mindestens einen Monat betragen. Praktisch kommt die Regelung vorliegend bei Fortschreibungen oder Nachfeststellungen zur Anwendung, also z.B. bei Verkauf des Grundbesitzes, nachträglichen An- oder Umbauten oder wenn sich die Grundstücksart ändert.

Wichtig:

Für die Hauptfeststellung auf den 1. Januar 2022 hat das Bundesfinanzministerium durch öffentliche Bekanntmachung zur Abgabe der Grundsteuererklärung im Bundesmodell aufgefordert. Diese Möglichkeit sieht das Gesetz vor (§ 228 Abs. 1 Satz 3 BewG). Danach genügt es, wenn die Aufforderung zur Abgabe der Grundsteuererklärung im Internet auf der Website des Bundesfinanzministeriums und im Bundessteuerblatt veröffentlicht wird. Entsprechende Regelungen gibt es auch für die Ländermodelle.

|

Quelle: Bundesfinanzministerium

Gut zu wissen:

Für die jeweilige Hauptveranlagung darf die Abgabefrist frühestens sieben Monate nach dem Hauptfeststellungszeitpunkt enden. Für den Stichtag der Hauptveranlagung 1. Januar 2029 darf die Abgabefrist frühestens am 1. August 2029 enden.

Was bei Fristversäumnis droht

Wurde der Steuerpflichtige wirksam zur Abgabe der Grundsteuererklärung aufgefordert, drohen bei Fristversäumnis ernsthafte Konsequenzen. In jedem Fall wird das Finanzamt den Steuerpflichtigen schriftlich an die Abgabe der Grundsteuererklärung erinnern. Für die Hauptveranlagung 2022 werden je nach Bundesland entsprechende Erinnerungsschreiben voraussichtlich frühestens im Februar oder März 2023 versendet. Wird die Grundsteuererklärung verspätet oder gar nicht abgegeben, kann es nicht nur teuer werden. Im Zweifelsfall bestehen auch strafrechtliche Risiken.

Verspätungszuschlag

Bei verspäteter Abgabe der Grundsteuererklärung sieht das Gesetz grundsätzlich einen Automatismus vor, wonach ein Verspätungszuschlag von 25 Euro für jeden angefangenen Monat der Verspätung anfällt (§ 228 Abs. 5 i.V.m. § 152 Abs. 2 Nr. 1 und Abs. 6 Satz 2 AO), der Höchstbetrag liegt bei 25.000 Euro. Der Automatismus greift allerdings erst, wenn die Grundsteuererklärung nicht binnen 14 Monaten nach dem Feststellungszeitpunkt abgegeben wird. Wird die Grundsteuererklärung zwar innerhalb von 14 Monaten nach dem Feststellungszeitpunkt aber erst nach der in der Aufforderung genannten Frist abgegeben, „kann“ das Finanzamt gleichwohl einen Verspätungszuschlag festsetzen (§ 228 Abs. 5 BewG i.V.m. § 152 Abs. 1 AO). Der wesentliche Unterschied besteht darin, dass es sich um eine Ermessensvorschrift handelt, das Finanzamt also auch von einem Verspätungszuschlag absehen kann.

Wichtig:

Eine Besonderheit gilt allerdings für den Hauptfeststellungszeitpunkt 1. Januar 2022, für den der Automatismus ausnahmsweise aufgrund einer gesetzlichen Sonderregelung ausgeschlossen wurde (Art. 97 EGAO § 8 Abs. 6). Trotzdem können Verspätungszuschläge nach der Ermessensvorschrift durch das Finanzamt festgesetzt werden. Erfahrungsgemäß wird das Finanzamt von dieser Möglichkeit auch Gebrauch machen, insbesondere in Fällen, in denen eine mehrfache Erinnerung erforderlich ist.

Beispiel:

Der Steuerpflichtige gibt seine Grundsteuererklärung auf den 1. Januar 2022 erst nach Fristablauf am 15. Juni 2023 ab, nachdem ihn das Finanzamt Ende Februar, im April und nochmals im Mai unter Fristsetzung an die Abgabe erinnert hatte. Grundsätzlich würde in diesem Fall ab März 2023 ein Verspätungszuschlag von 25 Euro pro angefangenem Monat (14 Monate nach dem Hauptfeststellungszeitpunkt 1. Januar 2022) anfallen, also insgesamt 100 Euro. Ausnahmsweise ist der Automatismus allerdings nicht anwendbar, sodass das Finanzamt einen Verspätungszuschlag nur festsetzen kann, wenn die Verspätung nicht ausnahmsweise glaubhaft entschuldbar war. Bei mehrfacher Erinnerung ist davon auszugehen, dass das Finanzamt in diesem Fall einen Verspätungszuschlag festsetzen wird.

Zwangsgeld

Um die Abgabe der Grundsteuererklärung zu erzwingen, kann das Finanzamt auch ein- oder mehrfach Zwangsgelder androhen und festsetzen. Eine Zwangsgeldfestsetzung darf erst erfolgen, wenn die in der Androhung festgesetzte Frist zur Abgabe der Grundsteuererklärung verstrichen ist. Das einzelne Zwangsgeld darf einen Betrag in Höhe von 25.000 Euro nicht übersteigen. Da es sich beim Zwangsgeld um eine Ermessensvorschrift handelt, dürfte nur in den wenigsten Ausnahmefällen eine derart hohe Zwangsgeldandrohung bzw. -festsetzung rechtmäßig sein. Spätestens nach Erhalt der Zwangsgeldandrohung sollte der Steuerpflichtige tätig werden, denn sonst wird es mit der Zwangsgeldfestsetzung allemal teuer.

Beispiel:

Das Finanzamt droht die Festsetzung eines Zwangsgeldes in Höhe von 500 Euro an, wenn die Grundsteuererklärung nicht bis zum 12. April 2023 abgegeben wurde. Reicht der Steuerpflichtige die Erklärung erst verspätet am 19. April 2023 ein, wird trotz der zwischenzeitlichen Erklärungsabgabe das Zwangsgeld festgesetzt. Das Zwangsgeld hätte nur abgewendet werden können, wenn die Erklärung spätestens am 12. April 2023 beim Finanzamt eingegangen wäre.

Schätzung

Wer sich trotz Erinnerung weigert oder es versäumt die Grundsteuererklärung abzugeben, muss damit rechnen einen Schätzungsbescheid vom Finanzamt zu erhalten (§ 162 AO). Ein solcher Schätzungsbescheid hat mehrere Nachteile. Einerseits bleibt dadurch die Pflicht zur Abgabe der Grundsteuererklärung bestehen (§ 149 Abs. 1 Satz 4 AO) und andererseits schätzt das Finanzamt oftmals die Besteuerungsgrundlagen höher als sie tatsächlich sind. Dadurch kann es passieren, dass der Steuerpflichtige letztlich eine höhere Grundsteuer zahlen muss.

Vorgehensweise bei Fristversäumnis

Ist für den Steuerpflichtigen bereits absehbar, dass die Grundsteuererklärung – z.B. wegen fehlender Unterlagen – nicht rechtzeitig bis zum Ende der Abgabefrist eingereicht werden kann, sollte unbedingt vor Fristablauf eine Fristverlängerung beim Finanzamt beantragt werden. Vorsichtshalber sollte dies schriftlich oder per E-Mail erfolgen.

Gut zu wissen:

Bei einer plausiblen und nachvollziehbaren Begründung wird die Fristverlängerung im Regelfall auch gewährt. Verspätungszuschläge lassen sich so vermeiden.

Achtung:

Hat der Steuerpflichtige versehentlich die Frist zur Abgabe der Grundsteuererklärung versäumt, sollte die Abgabe der Grundsteuererklärung so schnell wie möglich nachgeholt werden.

Wer sich dagegen bewusst weigert die Grundsteuererklärung abzugeben oder zu niedrige Angaben macht, riskiert eine Steuerhinterziehung zu begehen. Dies ist in keinem denkbaren Fall eine gute Option.

Fazit

Besteht nach der Aufforderung durch das Finanzamt eine Verpflichtung zur Abgabe der Grundsteuererklärung, sollte diese fristgerecht an das Finanzamt übermittelt werden oder rechtzeitig eine Fristverlängerung beantragt werden. Die Grundsteuererklärung gar nicht oder erst verspätet abzugeben ist selten eine gute Option. Verspätungszuschläge oder Zwangsgelder lassen sich ganz einfach durch rechtzeitige Übermittlung der Erklärung vermeiden.